ルネサスエレクトロニクスは日立製作所、三菱電機、NECの半導体部門が統合し発足したメーカーである。当初は「弱者連合」と揶揄する表現をされたこともあった。ただし、2013年3月期に1,700億円にせまる最終損失を出して以降は営業黒字を維持し、最終損益でも2回小幅な赤字を記録したのみである。

ルネサスは近年、積極的なM&Aでも知られる。ここでは、M&Aにまつわるルネサスの気になる数字を見ていく。

ルネサスの買収例

ルネサスは下記のように積極的な企業買収を続けてきた。これほどの大型M&Aを売上高1兆円弱の企業が、それも連続的に行ってきた例を日本では他に見ない。

2019年 Integrated Device Technology 約7300億円

2021年 Dialog 約6200億円

2021年 Celeno 約360億円

これ以外にも2022年5月には900億円を甲府工場に投資し、パワー半導体の生産能力を2倍に高めると発表している。

※関連記事:ルネサスエレクトロニクスの子会社 一覧

ルネサスの のれん

さて、企業の買収を行うと「のれん」を計上する場合がある。のれんとは買収される企業の買収額と純資産との差額のことで、買収後に資産に計上することになる。例えばルネサスが下記A社の買収をおこなった場合、ルネサスは30億円ののれんを資産に計上することになる。

A社の買収金額: 100億円

A社の純資産: 70億円

のれん: 30億円 = 100億円 – 70億円

余談だが、買収金額が純資産を超えない場合もある。この際ののれんを「負ののれん」と呼び、利益として計上することになる(日本の会計基準では特別利益、国際会計基準では営業利益)。負ののれんを計上し、営業利益をかさ上げし続けた例としてライザップが有名である。

日本の会計基準ではのれんを20年以内の期間で償却する。すなわち、償却が終わるまで営業利益が目減りし続けることになる。ルネサスが適用する国際会計基準(IFRS)ではのれんの償却はない。

ただし毎年、のれんの価値を評価し、必要であれば減損を行う必要がある(営業損失として計上される)。つまりIFRSの場合、減損をする必要がなければのれんは積みあがっていく。

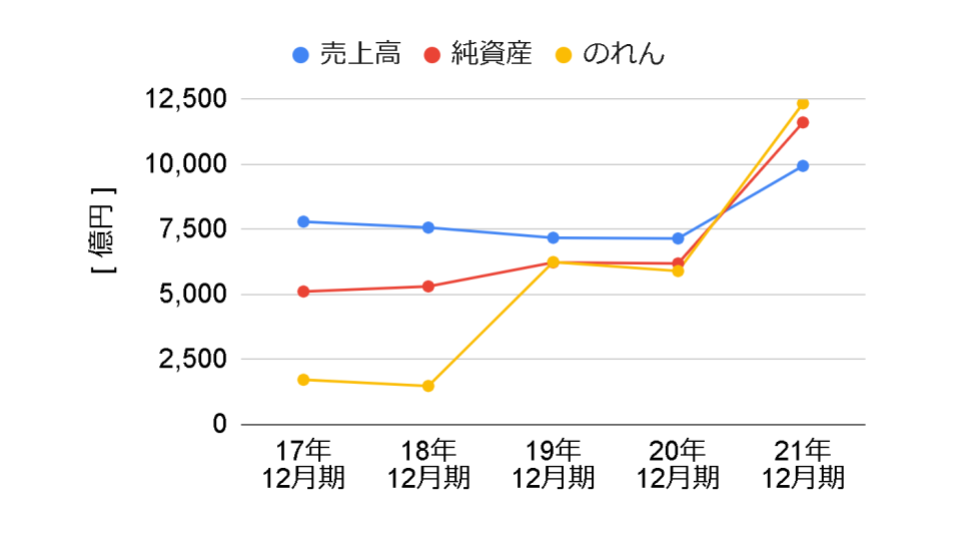

ルネサスは近年の大型買収により、この「のれん」が膨れ上がっている。過去数年の売上高と純資産、のれんの推移を示す。

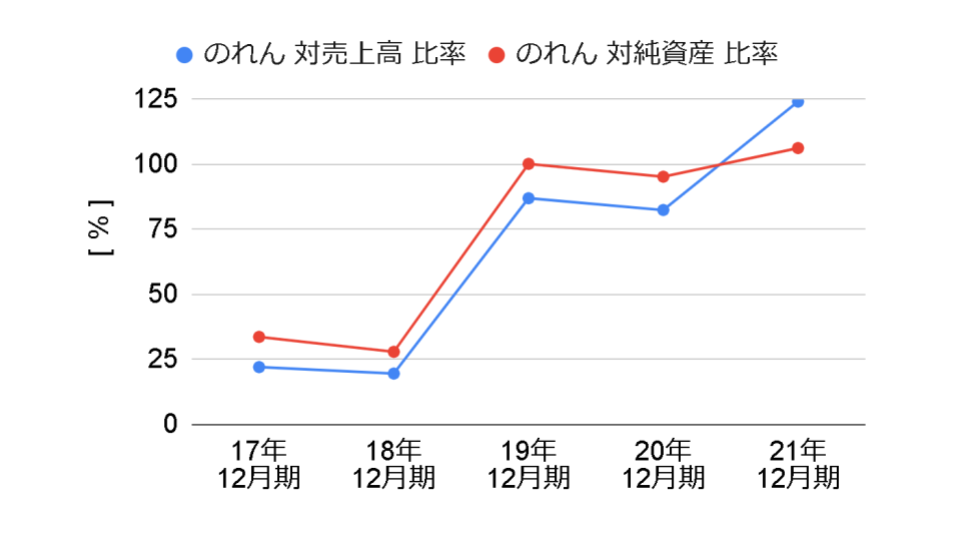

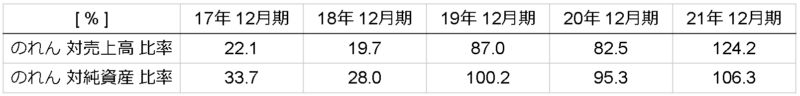

19年と21年の大型買収によりのれんの額が膨れ上がっている。21年にはついに売上高、純資産の額を超える額の「のれん」を計上するに至った。さらに売上高に対するのれん、純資産に対するのれんの比率の推移を示す。

「のれん 対純資産 比率」に注目する。19年より100%前後の状態が続いている。日経新聞によると、日本の上場企業約3,500社の平均値は6%だという。米国と欧州の主要企業の平均値でもそれぞれ50%と42%である。

日本の企業の「のれん 対純資産 比率」が欧米と比較して小さな値となっている理由として、上述したような会計基準の違いが挙げられる。日本にはルネサスのようにIFRSを適用する企業は少なく、上場企業でも約250社ほどしかない(日本の上場企業の数は約4,000社)。

ただし、ルネサスの「のれん 対純資産 比率」は、米国や欧州の企業の平均と比較しても極めて大きい数字となっている。のれんには常に減損のリスクが付いてまわる。ルネサスは一回りも二回りも大きなリスクを負っている。

【 関連記事 】

村田製作所とTDK、太陽誘電の違いと比較